La EBA publica directrices sobre préstamos y seguimiento

"Una regulación y supervisión más estrictas dirigidas a los problemas con las prácticas de suscripción y la gestión de riesgos de los prestamistas habrían sido un enfoque más efectivo y quirúrgico para limitar la burbuja inmobiliaria".

Ben Bernake, Presidente, Junta de la Reserva Federal, 2006-2014

fondo

El 29 de mayo de 2020, la Autoridad Bancaria Europea publicó sus nuevas Directrices sobre Originación y Seguimiento de Préstamos y, por tanto, la interpretación vinculante del artículo 74 de la Directiva sobre Requisitos de 2013.

El objetivo de las directrices es armonizar y fortalecer los estándares de préstamo y seguimiento de las instituciones supervisadas para poder garantizar mejor la estabilidad y sostenibilidad del sistema financiero en el futuro, incluso en fases de mercado más difíciles. En particular, las normas deben especificarse hasta tal punto que se evite un mayor aumento del volumen de préstamos dudosos (NPL) y, por lo tanto, en el proceso de gestión del riesgo de crédito están muy por delante de las directrices para la Tratamiento de préstamos dudosos publicado en 2018 ( Directrices sobre gestión de exposiciones dudosas y reestructuradas ). Entre otras cosas, también reemplazan los requisitos de evaluación de la solvencia de 2015 que estaban vigentes hasta ahora ( Directrices de la EBA sobre evaluación de la solvencia ).

Además, las directrices también tienen como objetivo alinear los estándares de adquisición y seguimiento con las normas europeas de protección del cliente.

Horizonte temporal para la implementación

Como se indica en la nota explicativa asociada, los requisitos establecidos aquí, en principio, especialmente a la luz de la actual situación de pandemia, solo se aplicarán después de un período de transición en forma de introducción progresiva, que se concedió de la siguiente manera:

- A partir del 30 de junio de 2021 solicitud para negocios de crédito de nueva adjudicación

- A partir del 30 de junio de 2022 solicitud para negocios existentes recién negociados

- A partir del 30 de junio de 2024 solicitud para todo el negocio existente

Sin embargo, el período transitorio concedido no debe eclipsar el hecho de que todos los elementos esenciales de las directrices deben ser aplicados por las instituciones sujetas a supervisión central en el plazo de un año

Para los bancos sujetos a supervisión nacional, la implementación solo será vinculante después de que las directrices se hayan implementado en la respectiva ley estatal; en Alemania, por ejemplo, se espera una modificación de MaRisk en 2021.

desafíos

A diferencia de las normas MaRisk para el ámbito jurídico alemán, que en principio están formuladas de forma más abierta y, por tanto, proporcionalmente más interpretable, se trata de requisitos mucho más amplios y claramente formulados en los que, a pesar de toda la proporcionalidad conceptual, hay menos espacio para interpretación.

Naturalmente, las directrices se centran en los requisitos para la organización estructural y de procesos, tal como están regulados para las instituciones alemanas en BTO 1 de MaRisk.

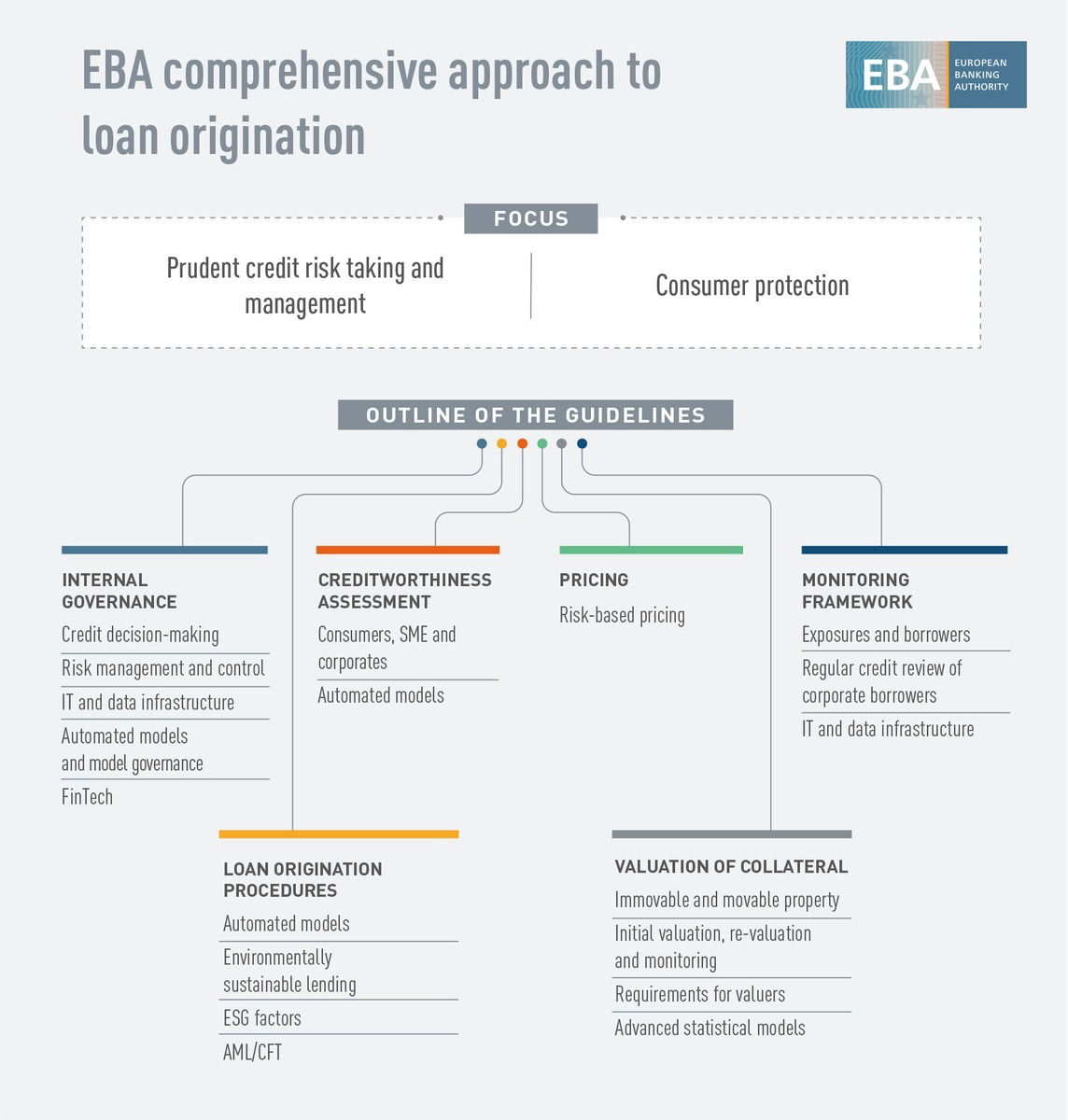

Sin embargo, las directrices aquí van más allá de los procesos crediticios originales y se pueden dividir en las seis áreas principales que se muestran en el siguiente gráfico, que cubren todo el ciclo de vida del negocio crediticio (moroso), desde la asignación de competencias hasta la decisión crediticia. modelos, procesos de crédito y que Reporting a través de TI y infraestructura de datos. En particular, se trata de los siguientes bloques temáticos:

- Gobernanza del riesgo de crédito y cultura del riesgo

- Procedimiento de concesión de préstamo

- Verificar la solvencia del prestatario (técnicamente parte del proceso de concesión del préstamo)

- Precios

- Valoración de bienes inmuebles y bienes muebles.

- Sistema de vigilancia

Aquí también se aborda el tema relativamente nuevo de los préstamos ambientalmente sostenibles. En el futuro, los factores y riesgos ambientales, sociales y de gobernanza (ESG) tendrán que integrarse en el apetito por el riesgo, las políticas de riesgo y las políticas y procesos crediticios.

También se han incorporado a las directrices requisitos relacionados con la lucha contra el blanqueo de capitales y la financiación del terrorismo, en forma de una descripción de requisitos ampliados en el ámbito de Conozca a su cliente (KYC).

Además, los temas de fijación de precios y valoración de garantías en particular están regulados de forma mucho más amplia que en las secciones correspondientes de MaRisk.

Sin embargo, dado que también se presta mucha atención al tema del desarrollo y uso de modelos, sorprende que, contrariamente a los deseos expresados por los institutos supervisados durante el proceso de consulta, no se haga ninguna referencia a la inteligencia artificial y las técnicas de aprendizaje automático. e incluso aquellos La definición de “innovaciones tecnológicas para préstamos” considerada en las directrices no es clara sobre este tema. En principio, aquí hay directrices bastante generales, como la referencia al hecho de que los modelos interpretables pueden ser preferibles a aquellos que requieren explicación.

La propia EBA hace referencia al Informe sobre Big Data y Análisis Avanzado , en el que se definían ocho de los llamados “Elementos de Confianza”. Por lo tanto, las directrices deben leerse junto con este informe, especialmente en relación con el uso de técnicas de inteligencia artificial que se están generalizando en la industria.

Sin embargo, en general, se puede suponer que la mayoría de las instituciones supervisadas enfrentarán amplios requisitos y la necesidad de realizar ajustes a lo largo de toda la cadena de valor. Los requisitos de inversión material asociados y el esfuerzo del proyecto también deben tener en cuenta el corto horizonte temporal para la implementación.

Recomendación

En este contexto, recomendamos que todas las instituciones cubiertas por la CRD se familiaricen inmediatamente con las directrices publicadas (si no lo han hecho ya durante el proceso de consulta) e identifiquen las medidas necesarias y planifiquen su implementación.

Se recomienda un enfoque de varias etapas:

- Comparación de las directrices con el MaRisk ya válido

- Determinación de las brechas entre MaRisk y directrices.

- Adición de brechas actuales en la implementación de secciones relevantes de MaRisk

- Descripción y priorización de las medidas requeridas

- Planificar y llevar a cabo la implementación.

Lo importante aquí es que la implementación exitosa de las directrices no sólo conduce a una mayor transparencia, sino también, si se implementa correctamente, a una mayor estabilidad y sostenibilidad de la cartera de préstamos y, por tanto, de toda la institución.

Nuestro apoyo

Como consultoría de gestión especializada en el área de gestión de riesgo crediticio, tenemos una amplia experiencia en la implementación de requisitos regulatorios para procesos crediticios, decisiones crediticias, gestión de riesgo crediticio e informes crediticios.

Brindamos apoyo en la interpretación de los requisitos regulatorios y los correspondientes análisis de brechas, así como en la planificación e implementación de proyectos para implementar los requisitos resultantes.

Para obtener más información sobre nuestra gama de servicios, puede comunicarse con nosotros en cualquier momento en info.de@gutmark.eu .